成立于1937年的Tax Foundation是一家无党派非营利组织,面向大众,提供数据分析,解读税收政策。整体来讲,Tax Foundation更倾向于减税和平衡联邦预算,因此也被一些媒体认为是偏向保守派理念。

接下来几个月,川普的大规模减税计划将是国会的首要任务,势必在参众两院造成一场混战。在税收方面,两党存在本质上的区别。这种基本理念的不同在历次税改投票中都会清楚地体现出来,无论是联邦还是州市一级:

- 共和党:减税,小政府;

- 民主党:加税,大政府。

川普的减税大业能否成功,现在很难预料。在国会辩论期间飞洋在线会陆续发表一些和税改有关的文章,今天是第一篇,用Tax Foundation的数据看看美国目前的税务状况。美国的税法极其复杂,仅仅联邦税法就有6000多页,所以不可能面面俱到,这里只是概述。

“世界上最难理解的东西,就是收入所得税”

爱因斯坦

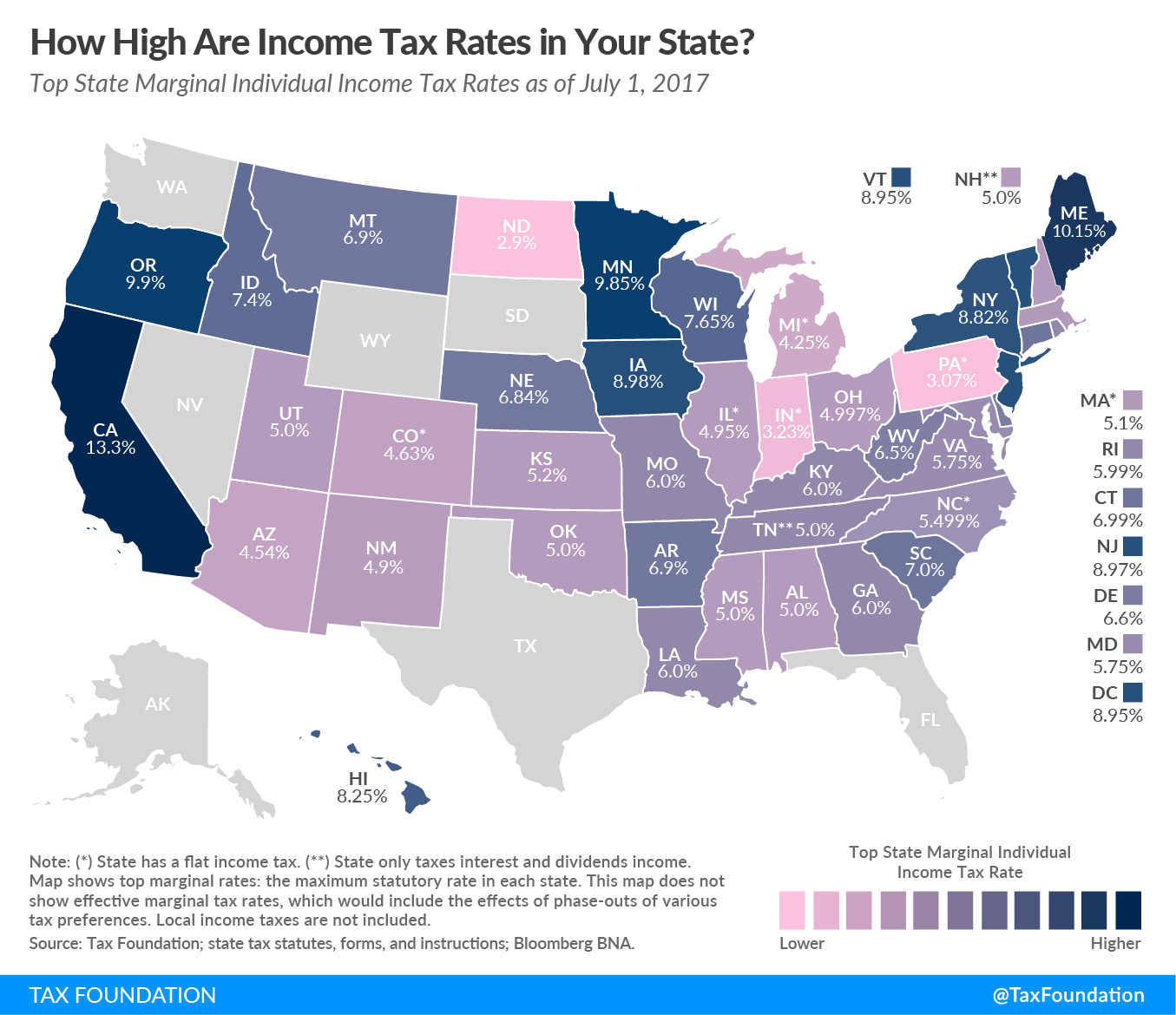

个人收入所得税

纳税人一般要缴纳两部分个人收入税:联邦和州。对于绝大部分中产家庭,这是最重的赋税。联邦税大家都躲不过(除非收入不超过起征点),那么州税就很重要了,因为无论税率还是起征点都千差万别。

首先,有7个州没有个人收入所得税:德州,佛罗里达,内华达,阿拉斯加,南达科他,华盛顿州,和怀俄明州。

另外,新罕布什尔州和田纳西州也不交个人收入税,但是股利和投资收益需要缴税。

再次,有些州是单一税率,比如宾州,统一州税是3.07%,科罗拉多4.63%,等等。

那么剩下的州不但要交个人收入所得税,而且根据收入水平税率也不断提高,最高的比如加州,能达到13.3%,缅因10.15%,俄勒冈9.9%,明尼苏达9.85%,新泽西8.97%。

详细分析见下图,颜色越深的州税率越高,没有州税的7个州是灰色,单一税率的有一个星号。注意这是最高税率,不是平均值,也不包括地方政府征收的收入税,但是可以从一个方面反映各州的税收状况。

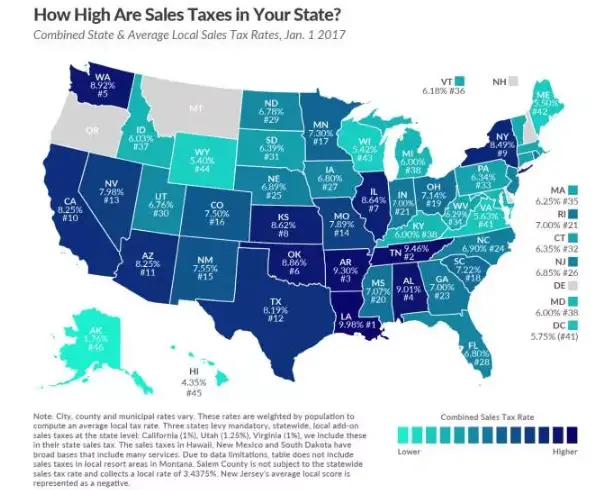

消费税 (Sales Tax)

消费税由各州自己制定,地市一级也各不相同,但是联邦不收。

五个州没有州一级的消费税(阿拉斯加,特拉华,蒙大拿,新罕布什尔和俄勒冈),但是有些城市会收。基本税率最高的是加州,达到7.25%,但是如果和地市综合,在全国排第10位。

下图是各州综合消费税的比较,颜色越深税越高。

WikiPedia有一张消费税比较图,更加直观:

房产税 (Property Tax)

下图是Tax Foundation综合计算之后的房产税,颜色越深税率越高,图中也标明了各州的排名。

新泽西以2.21%高居第一,新罕布什尔1.99%排第二,伊利诺伊1.98%排第三。

房产税的比较不能只看税率,如果房价普遍较高,那么即使税率偏低,房主缴纳的房产税也很可观。另外房产税可以用来抵税,是工薪阶层为数不多的减轻个人收入所得税的方法之一。

4. 减税(Tax Cut)

美国将近一半人,约45%,不交联邦收入所得税。这其中一半人没有收入,另一半有收入但是各种抵税之后也不必再缴税,而且大部分人,每年其实会从联邦政府拿到补贴。

一半纳税人,也就是收入水平位于50%之上的,付了全美97.3%的收入所得税。

其中富人,一般认为是Top 1%,大概付了全美40%的收入所得税,而他们的收入占全美的20%。

共和党的减税计划往往是针对中产阶层,以及中小企业。那么财政损失怎么弥补?减少政府开支(节流),同时振兴经济(开源),增加工作机会,让底层一半民众有望走出贫穷,跻身中产。

但是民主党政客一定会跳出来谴责任何减税都是在照顾”富人”。他们的一贯主张是Tax the rich!但是这些富人恰恰是政客背后最大的金主,所以,历年来的劫富济贫法案,最后往往祸害的是中产。

今后的两个月,同样的争论会铺天盖地,因为几十年从来没有变过。

这个笑话解释得更清楚,非常值得一读:

美国的企业税全球第三高,35%左右 (最高是阿联酋: 55%, 第二是:波多黎各39%)。从下图可以看出,全世界只有区区5个国家,企业税达到35%或更高。

过高的企业税让公司不堪重负,全球竞争力减弱,发展受到影响,或者干脆逃离美国。

川普的减税计划希望把企业税降至15%,和全球31个国家相当(另外还有44个国家低于15%)。但是这个跨度很大,国会的阻力也不小,所以有说法可能降至20%左右。具体细节还有待官方公布。

推荐阅读